頭肩底是與W底型態齊名的底部反轉型態,它的出現意味市場可能見底。如果能夠準確的判斷出頭肩底並跟進買入,將有可能獲得非常可觀的利潤。本文將透過多個具體案例講解如何識別和交易頭肩底,您將可以學習以下知識:

- 頭肩底由頭部、肩部和頸線組成。

- 價格向上突破頭肩底頸線是買入的機會。

- 頭肩底目標價可由頸線價格和形態最低價計算得出。

頭肩底意思及結構

頭肩底是一種底部反轉形態,出現在下跌趨勢中,預示市場下跌可能已經結束,下跌趨勢可能發生反轉。它與頭肩頂形態相對應,將頭肩頂形態倒轉,便是頭肩底形態。

如下圖所示,頭肩頂由頭部、左肩、右肩和頸線組成,其中頭部是形態的最低點,頸線則是起著阻力線的作用:

左肩是頭肩底型態的第一個組成部分,此時市場在經歷長時間下跌後,出現了一陣可觀的反彈,但反彈未能持續。左肩反彈受阻後,市場重新下跌並跌破左肩低點。創出新的低點後,價格再次出現一次力度更大的反彈,但反彈至左肩高點時再次受阻下跌。

反彈再次受阻下跌後,價格未跌破前低(頭部低點),並再次開始第三次反彈,此次反彈一舉突破前兩次反彈高點連接而成的阻力線(頸線)的阻力,從而確認頭肩底形態成立。

頭肩底左肩與右肩

頭部毫無爭議是頭肩底型態的最低點,但左肩和右肩哪邊更低呢?許多傳統的交易教學認為右肩要比左肩高,即右肩的低點要高於左肩的低點,才能視為有效的頭肩底形態。這不難理解,右肩是頭肩底的最後一個部分,市場多頭力量在此聚集,因此其低點要更高。

但在實踐中,時常會出現頭肩底右肩比左肩低的情況,下方的黃金現貨四小時圖,2023年6月底到7月底之間形成的頭肩底形態,右肩的低點明顯低於左肩的低點。這並不影響此頭肩底形態的有效性,黃金價格在突破頸線後,其後市的上漲幅度也完成了頭肩底目標價。

頭肩底右肩比左肩高的傳統理論已不適用於現代金融市場,只要滿足頭肩底的其它要求,左肩與右肩的高低對比並不重要。

頭肩底頸線應用

與雙底型態相比,頭肩底形態的頸線更容易識別,只要連接左肩的高點和頭部的高點,便可以畫出頸線。頸線是確認頭肩底形態成立關鍵,只有價格向上有效突破頸線,才能確認頭肩底的有效性。因此,市場價格向上有效突破頸線阻力,被視為交易頭肩底形態的安全入場時機。

頸線被突破後不久,時常會出現價格再次回落至頸線受到支撐,隨後再開啟大幅上漲的情況。這種現象稱為回測頸線,實際上是屬於阻力線轉換為支撐線的簡單知識。需要注意,回測頸線不是頭肩底型態的必要組成部分,許多頭肩底並不會出現回測頸線。

下方是頸線在頭肩底形態中的應用總結:

1). 確認頭肩底成立和買入信號

市場價格向上有效突破頸線,即確認頭肩底形態成立,也提供了入場做多的交易機會。

2). 回測頸線提供二次買入機會

在出現回測頸線的情況時,當價格回落至頸線受到支撐時,提供了二次入場做多的機會。

頭肩底目標價計算

在頭肩底形態向上突破頸線後,如何計算和設置盈利目標呢?頭肩底目標價的計算非常簡單,利用頸線價格和頭部低點價格便可以算出,下方是其計算公式:

頭肩底目標價 = 頸線價格 + (頸線價格 – 頭肩底型態最低點)

換句話說,頭肩底在確認成立後,其上漲的目標空間通常至少是整個形態的價格距離。

假設在WTI原油天圖上出現了一個頭肩底型態,其形態最低點價格為60美金,頸線價格為75美金。在價格向上突破頸線跟進買入後,盈利目標價格為:[75+(75-60)]=90美金。

雖然這提供了一個簡單的盈利目標計算方法,並且多數時候頭肩底在確認成立後都可以實現此目標,但也不時存在無法完成的情況。在實際交易中,有經驗的交易者並不會簡單的依靠此方法設置目標,而是根據上方的關鍵阻力情況進行動態調整。

頭肩底教學範例

下方恒生指數日線圖中,在2023年11月29號到2024年4月25號之間的走勢,形成了一個明顯的頭肩底型態。我們將利用這個形態作為範例,進行交易頭肩底的教學。

頭肩底識別過程

在這個頭肩底範例中,當恆指價格走到紅色標記的A點時,不少有經驗的交易者,便能夠識別出市場可能正在形成一個潛在的頭肩底。一些激進的交易者,為了追求最大化回報,在A點和B點之前便會入場做多,但不幸都會被止損。

頸線的確認過程

圖中黑色虛線是該頭肩底範例的頸線,價格為17200。在恆指走到A點顯現出頭肩底雛形時,非常容易可以識別出17200的頸線位置,因為它同時還是前期低點被突破後轉化而成的阻力位。

入場價和目標價

在恆指走到B點時,不少交易者便會期待價格向上突破以確認這個頭肩底成立。然而,市場在B點並未向上突破,相反還向下跌破了A點的低點,這也體現了交易頭肩底的一個重要原則:待價格向上有效突破頸線後入場做多,才是最安全的入場時機。

市場走到D點時向上突破了頸線,穩健的交易者會等待4月26號K線收盤確認站穩17200後才入場,入場價格約為17500。形態的最低點為14800,頸線為17200,因此該頭肩底目標價為: [17200+(17200-14800)]=19600,後市恆指也上漲達到了此目標。

頭肩底型態變體

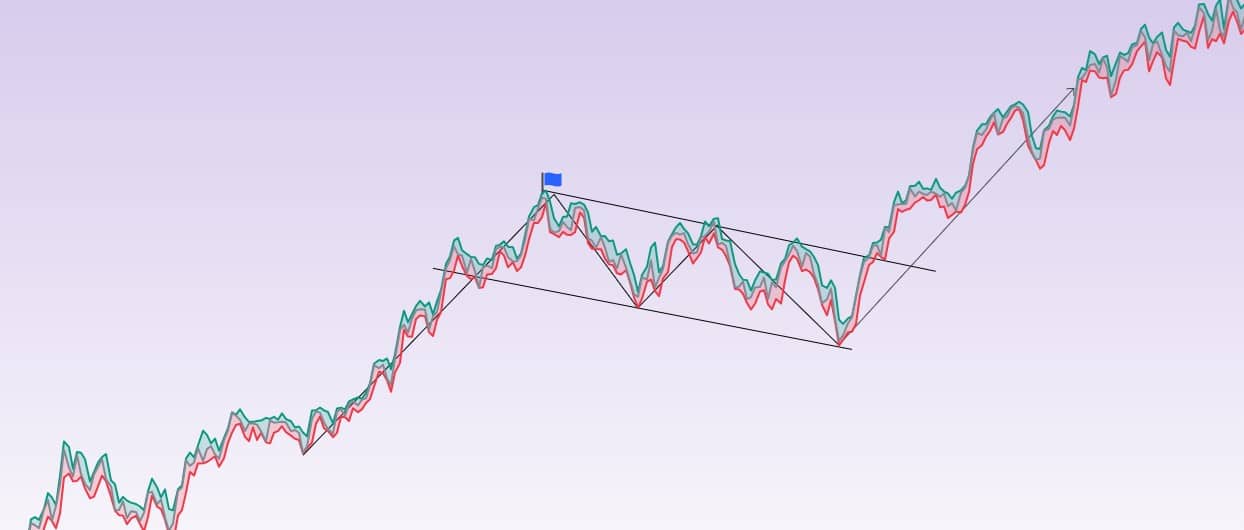

在現實交易中,除了標準的頭肩底形態,不時還會遇到一些頭肩底的變體。複式頭肩底和頸線傾斜的頭肩底是最為常見的兩種變體,雖然它們的圖形與標準頭肩底型態有所區別,但交易方法和技巧完全相同。

1). 複式頭肩底

所謂複式頭肩底,是否一個頭肩底形態中包含了兩個或多個左肩或右肩。它與雙底的變體多重底有著幾乎相同的特徵,兩者之間實際也並無明顯界線。

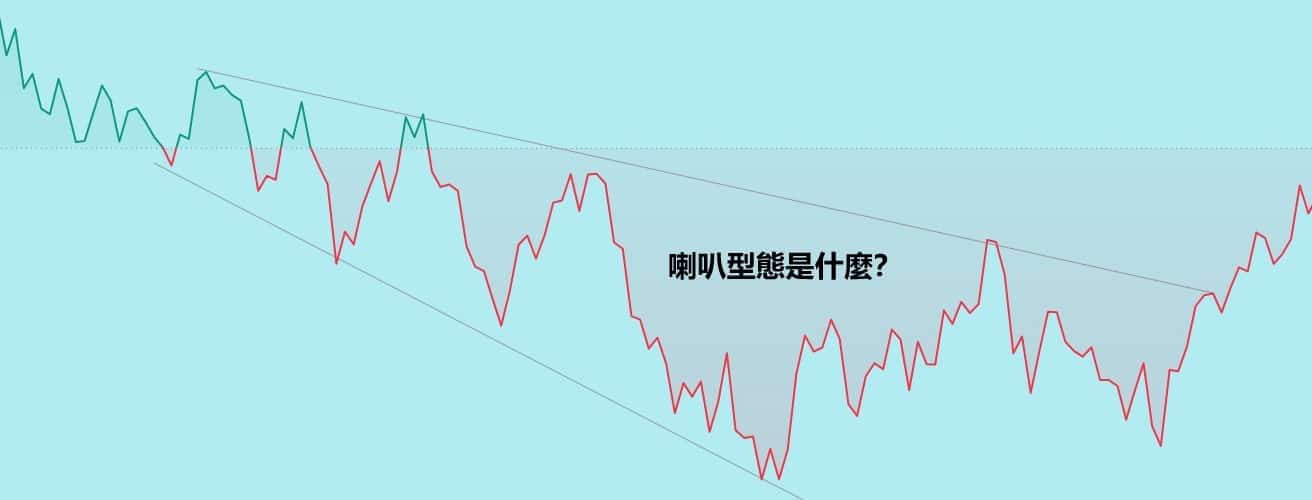

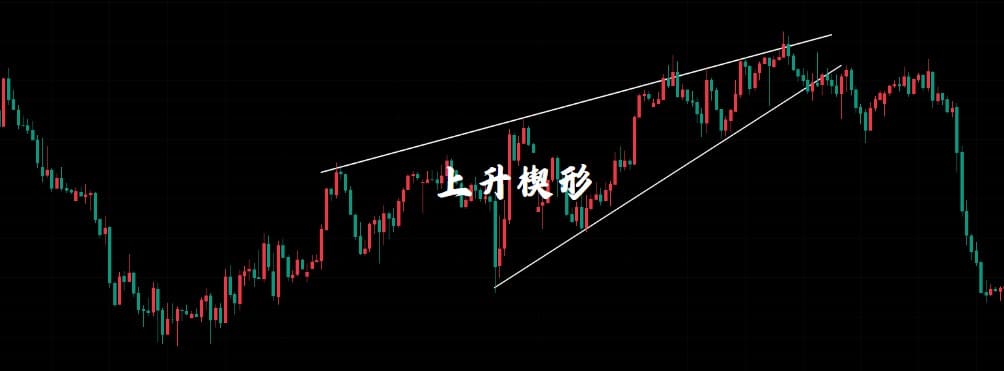

2). 頸線向上或向下傾斜

頭肩底頸線的本質是一條阻力線,因此與阻力線一樣,頸線並非一定需要是一條水平線,它也可以是一條向上或向下傾斜的直線。

頭肩底成功率

頭肩底在出現後,成功率有多高呢?這並不是一個可以回答的問題,如果一定要回答那麼答案是50%。任何交易機會的成功率都是50%,但當頭肩底等典型形態形成時,它意味著很可能出現具有高潛在盈虧比的交易機會。

仍以前方恆指日線圖教學範例中的頭肩底為例,在D點向上突破頸線後入場做多的開倉價格約為17500,盈利目標19600。根據交易者的風險偏好,入場做多後有兩種止損設置方式:

- 低風險偏好 – 止損設置於突破發生前的K線低點16800,此時的潛在盈虧比為(19600 – 17500)/(17500 – 16800) = 3:

- 高風險偏好 – 止損設置於右肩低點下方16000,此時的潛在盈虧比為(19600 – 17500)/(17500 – 16000) = 1.4:1

任何潛在盈虧比高於1的交易機會,都是有價值的機會。在恆指的範例中,無論是按低風險偏好還是高風險偏好設置止損,都具有非常好甚至優異的潛在盈虧比。因此,頭肩底成功率並不重要,識別出頭肩底形態後,按照本篇文章的教學進行交易,即使遇到失敗的頭肩底被止損,但總的交易盈利肯定高於虧損。

沒有任何機會具有100%成功率,即使有效向上突破頸線,頭肩底仍可能失敗。上方澳洲ASX指數30分鐘圖的頭肩底,包含了一切要素:出現於下跌趨勢,左肩、頭部和右肩已形成,向上突破了頸線阻力。 然而,突破後沒有真正出現反轉,不久後便跌回頸線下方。應對此類頭肩底失敗的情形,交易者能做的是嚴格止損,將可能的虧損降至最低。

頭肩底常見問題

1. 頭肩頂是否適用於各種交易市場?

頭肩頂形態的形成是反映着市場參與者和市場供需的變化,提供交易者去判斷市場趨勢的變化。因此,頭肩頂的應用是適用於各種金融市場,包括股票、外匯、期貨、大宗商品和加密貨幣等。

2. 頭肩頂的應用限制有哪些?

與所有分析工具一樣,市場並不存在百分百準確的指標或形態。其出現表示市場價格“很大”概率會出現反轉走勢,但不一定意味着會反轉,交易者仍然需要通過嚴格執行交易計劃來降低風險。