對稱三角形是型態學中最典型的中繼型態,它屬於三角收斂型態的一種常見類型,而擴散三角形則是一種特殊的對稱三角形。本篇文章中,小T君將首先介紹對稱三角形的特徵與交易知識,再帶大家了解擴散三角形的交易秘籍。

對稱三角形的特徵

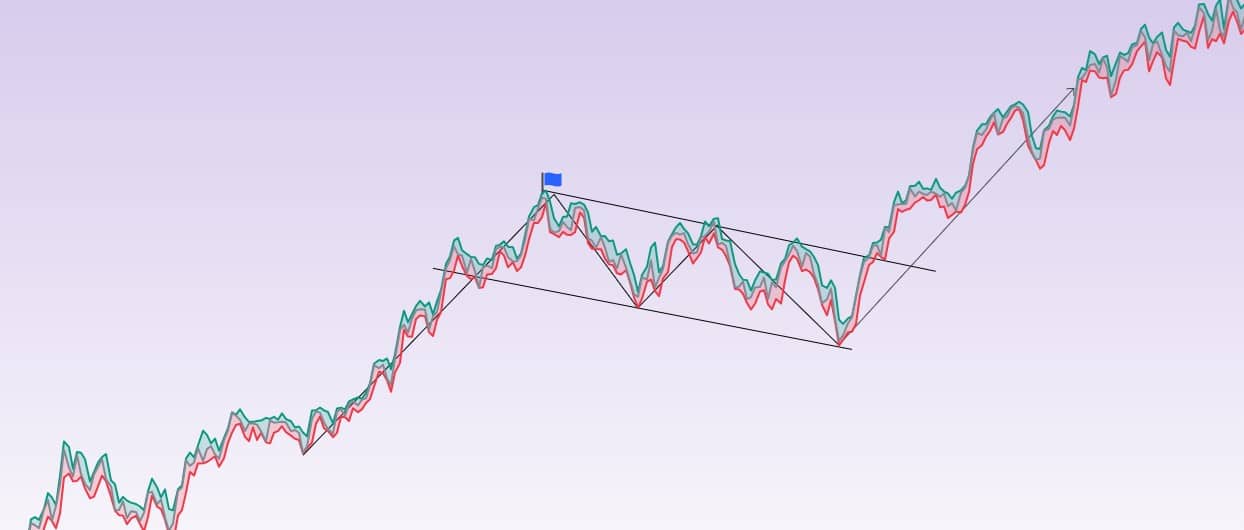

對稱三角形由兩條相互收斂的支撐線和壓力線組成,K線價格呈現高點不斷降低,同時低點不斷升高,並且型態圖形上下對稱的特徵。隨著市場波幅在型態內不斷縮窄,最終價格突破三角形的束縛。

從市場心理的層面分析,多頭和空頭在對稱三角形中針鋒相對,多頭每抬高一次低點,空頭便拉低一次高點,多次反覆拉鋸後一方最終投降。

與上升三角形和下降三角形帶有上漲或下跌的傾向不同,對稱三角形本身是一個中性型態,它即可能向上突破也可能向下突破。大多數情況下,上升趨勢中出現的對稱三角形會向上突破,而下降趨勢中的對稱三角形則會向下突破。

對稱三角形止損與止盈

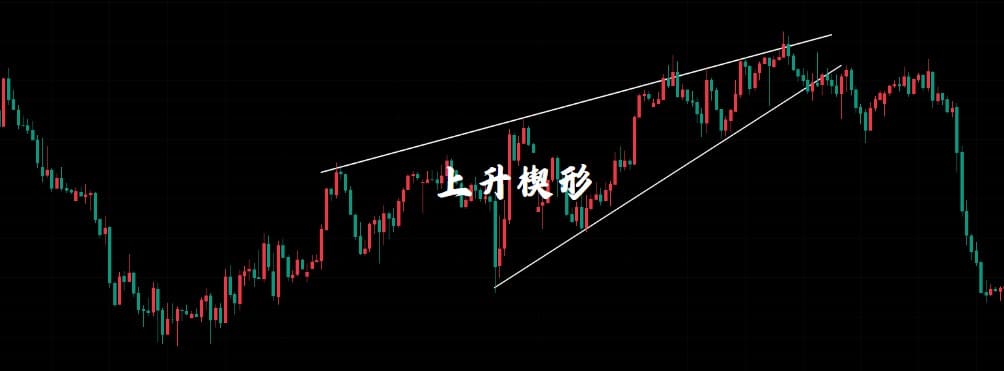

對稱三角形的止損與止盈設置方法都很簡單,因為無論是往哪個方向突破,突破後都會有前高或前低的參考價格。雖然設置止盈時,許多教學會使用整個型態的價格高度(下圖高前高3的價格減去前低2的價格)作為目標,並且多數時候突破後都可以完成該止盈目標,但參考前低/前高會是更為穩當的進階設置。

以向上突破的對稱三角形為例子,向上突破後止損在突破前的K線低點下方,如果價格上漲至前高1的位置,則提高止損到前高1下方,隨後將止盈設置於前高3或整個型態的價格距離。這樣設置的好處是確保交易以盈利出場,但壞處是有可能被市場波動提前震盪出局,失去更大的潛在盈利機會。

對稱三角形實例教學

下方是英鎊澳元的一段4小時K線圖,其在2023年9月到2024年1月之間的走勢,形成了一個典型的對稱三角形。在價格走到B點向下回落時,對稱三角形的上邊和下邊均已經有兩個點的確認,其型態雛形開始顯現。當市場進一步了展到到數字3位置並向上反彈時,價格收斂的特徵已然非常明顯,許多交易者可以判斷出市場可能正在形成對稱三角形,並且在此位置入場做多。

英鎊澳元匯率走到C點並向下回調時,對稱三角形的型態得到高度確認,在數字3位置做多的交易者會在此結利。更多的交易者會在C點嘗試做空,止損設置於C點上方,以期能夠在突破前最佳的位置入場。追求安全的交易者,會等待匯率突破三角形的下邊支撐後再跟進交易。

什麼是擴散三角形

1). 擴散三角形特徵

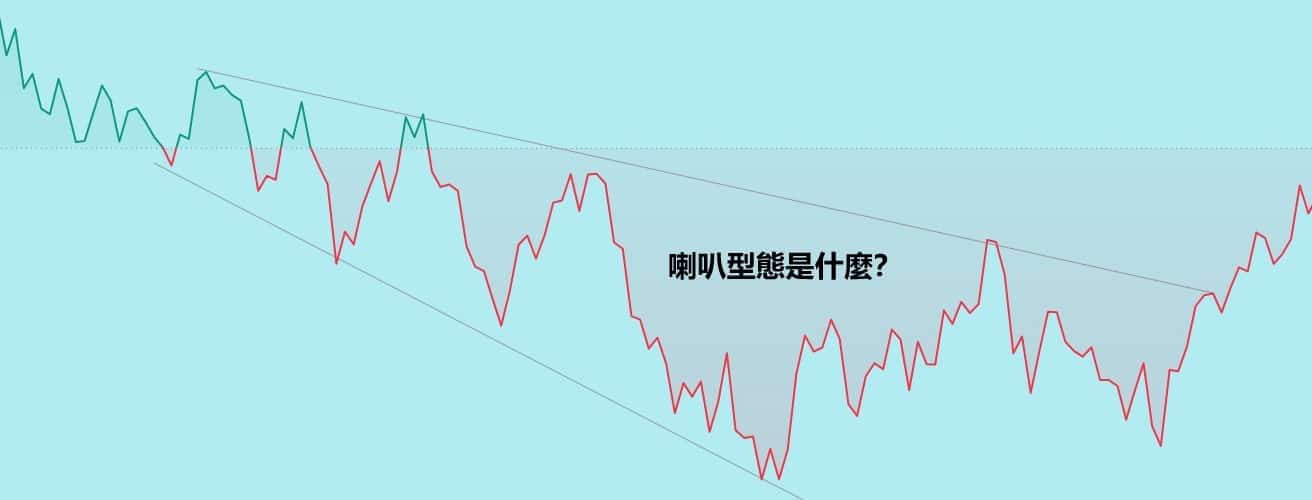

擴散三角形是一種特殊的對稱三角形,其外觀仍是三角形並且圖形也上下對稱,但它是由兩條相互擴散的支撐線和壓力線組成。市場價格在型態內的高點不斷升高,同時低點也不斷降低。擴散三角形也是中性的型態,即可能往上也可能往下突破。

擴散三角形最大的價格波幅出現在型態後期,這意味著型態內的交易空間和機會,許多時候可能比型態突破後更大,我們將在下一小節使用一個實例具體講解。

2). 擴散三角形實例

下方是紐約輕原油的一段60分K走勢圖,在2024年5月8日到6月3日之間出現了一個典型的擴散三角形。該型態在數字標記4的位置向下突破後,僅下跌了約3美金的空間。而在突破發生前,WTI原油價格在三角形內最後兩次震盪的幅度分別是4美金和5美金,都比突破後的下跌幅度更大。

因此,與其它三角形態的交易思路不同,擴散三角形最佳的入場交易機會,是在潛在的型態雛形出現的時候(數字3標記的位置向上反彈時),交易的目標是型態內的價格波動。

3). 擴散三角形目標價

交易擴散三角形型態內的波動機會時,入場後的目標價只需設置在上方的壓力線或下方的支撐線位置,交易的真正關鍵因素是能夠第一時間識別出市場可能正在形成擴散三角形。

上一小節紐約輕原油的例子中,當價格跌到數字3位置並開始反彈時- 該位置正好是連接1和2低點形成的支撐線的支撐位,交易者要能夠第一時間從中意識到這是潛在的擴散三角形的信號,從而入場做多,並且把止盈目標放到連接A和B點形成的壓力線上。

对称与扩散三角形总结

對稱三角形的支撐線與阻力線相互收斂,而擴散三角形則是由兩條相互擴散的支撐線與阻力線組成。雖然在外觀上是左右翻轉的關係,但兩者的交易邏輯完全不同:

- 對稱三角形的主要交易機會出現在型態突破之後,其目標價格可以透過型態的高度進行計算。

- 擴散三角形的主要交易機會出現在型態突破之前,其目標價格可以根據支撐壓力線進行設置。

無論是對稱還是擴散三角形,即使在突破之後都有可能出現失敗的情況,因此入場後必須要設置止損。